Pour un non professionnel de la comptabilité, il n’est pas toujours facile de saisir les subtilités d’un bilan comptable, et plus particulièrement la notion d’actif et de passif.

Le passif correspond à la partie droite du bilan et matérialise l’ensemble des dettes qu’a la société à un instant T, bien souvent au moment de la clôture des comptes.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, vous explique dans cet article le passif du bilan.

Le passif du bilan, qu’est-ce que c’est ?

Pour rappel, on peut décrire le bilan comptable comme un état synthétique du patrimoine de l’entreprise à un moment donné. Cela comprend naturellement tout ce que possède l’entreprise ; aussi bien des éléments qui viennent augmenter positivement la valeur de la société, que des éléments qui viennent la diminuer.

Le passif correspond à ces éléments qui influent négativement sur la valeur de la société puisqu’il regroupe en fait l’ensemble des dettes que la société possède auprès de tierces parties.

Seuls les comptes de classe 1, 4 et 5 composent le passif du bilan.

Le passif du bilan peut être scindé en 3 grandes parties :

- Les capitaux propres

- Les dettes à moyen et long terme

- Les dettes à court terme

A l’image des éléments d’actif que l’on pourrait considérer comme de plus en plus liquides au fur et à mesure que l’on parcourt le bilan de haut en bas, les éléments du passif se rangent aussi du moins vite exigible au plus vite exigible.

De quoi est composé le passif ?

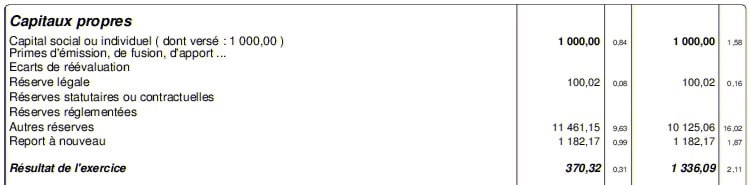

Les capitaux propres (ou « Fonds propres »)

Les capitaux propres sont les éléments placés en haut du passif. Ils correspondent aux ressources durables de l’entreprise.

On y retrouve :

- ce qui a été initialement apporté par les associés ou l’entrepreneur individuel à la constitution : les apports en capital,

- La prime d’émission

- les subventions d’investissements,

- les résultats antérieurs non distribués, généralement affectés sur des comptes de réserves,

- le résultat de l’exercice clos, qui peut être une perte ou un bénéfice.

Si l’entreprise a comptabilisé des provisions spécifiques en application de dispositions légales, ces provisions peuvent apparaître dans les capitaux propres. Ce sont les provisions réglementées (exemple : l’amortissement dérogatoire).

Généralement, les capitaux propres sont repris dans un sous-total au passif du bilan. Il est également possible de voir incluses dans les « autres fonds propres », deux catégories que sont les produits d’émission de titres participatifs et les avances conditionnées. Cependant, l’utilisation de ces comptes est plus anecdotique.

Les provisions pour risques et charges

Les provisions pour risques et charges

Juste en dessous des capitaux propres, on retrouve les provisions pour risques et charges. Ces provisions se comptabilisent par anticipation d’une charge future en rapport avec un événement antérieur à la clôture mais dont la réalisation est incertaine. Ces provisions sont donc considérées comme une dette potentielle mais dont le montant n’est pas connu précisément.

Les provisions pour risques et charges sont elles aussi reprises dans un sous-total au passif du bilan.

Les dettes et charges à payer

Les dettes et charges à payer

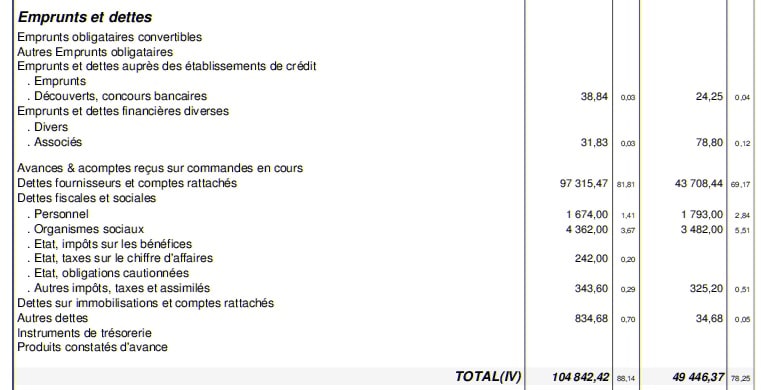

Les dettes forment un seul et même « bloc » au sein du passif. Cependant, la nature des dettes enregistrées diffère quelque peu.

On y retrouve :

- Les emprunts obligataires,

- Les emprunts souscrits auprès des banques et organismes de crédit,

- Les autres formes d’emprunt, dont emprunts participatifs par exemple,

- Les avances en compte courant des associés de la société,

- Les découverts bancaires.

Ces lignes correspondent pour la plupart à des dettes à moyen ou long terme.

On retrouve ensuite :

- Les avances et acomptes reçus par les clients sur les commandes,

- Les dettes fournisseurs à la clôture, (voir notre article Qu’est-ce qu’une balance âgée ?)

- Les dettes fiscales et sociales (impôts à payer, charges sociales à payer, etc..),

- Les autres dettes diverses non reprises dans les catégories précédentes,

Ces lignes correspondent généralement à des dettes à échéance de moins d’un an, donc exigibles assez rapidement comme nous l’évoquions au début de l’article.

Les produits constatés d’avance peuvent également faire partie de cet ensemble. Ils correspondent à un produit constaté en N mais imputable à l’exercice suivant. Cela s’apparente à une dette car la prestation ou la marchandise n’a pas été réalisée/livrée.

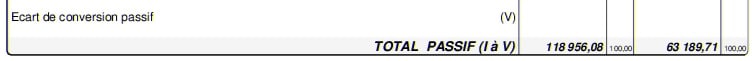

Les écarts de conversion passif

Les écarts de conversion passif

Les écarts de conversion passif correspondent à un gain ou une perte latente sur une dette libellée en devise étrangère. La dette n’étant pas encore arrivée à échéance, il est important de provisionner le gain ou la perte latente. (Voir notre article La comptabilisation des pertes et gains de change)

L’écart de conversion passif permet d’ajuster le montant de la dette, à la hausse ou à la baisse.

L’affectation du résultat

L’affectation du résultat

Lorsqu’un bilan est clôturé pour un exercice N, le résultat net de l’exercice (issu du compte de résultat) s’affecte dans un poste dédié dans le haut du passif, dans les capitaux propres. Attention, cette somme n’est « figée » qu’au moment de la décision d’affectation de celle-ci, lors de l’AG annuelle d’approbation des comptes. (Voir notre article L’affectation du résultat).

Quand est-il de ce résultat en N+1 ? Deux cas de figure :

Le résultat N est une perte. Il n’y a donc pas la possibilité de distribuer de dividende sur ce résultat. La perte, de ce fait s’affecte au compte « report à nouveau ». Quant au résultat, négatif, il va venir diminuer les fonds propres.

Le résultat N est positif. Lors de l’assemblée générale ordinaire (AGO) d’approbation des comptes, les associés pourront alors décider de verser des dividendes sur tout ou partie de cette somme. Les dividendes versés ne seront pas incorporés aux capitaux propres. Cependant, la somme restante peut s’affecter soit dans un compte de réserve (légale, statutaire, ou autres réserves), soit dans un compte de report à nouveau.

Conclusion

Il est possible à partir du bilan comptable de dégager certains indicateurs indispensables à la bonne conduite de la société (FR, BFR..). Mais avant, il est important de connaître quelque éléments essentiels pour décrypter son activité. Savoir lire son bilan comptable, c’est déjà connaître le patrimoine de sa société.

Pour plus d’informations sur la lecture d’un bilan, retrouvez nos articles sur le blog de Valoxy :