Tous les employeurs sont tenus de remettre un bulletin de paie à leurs salariés, qu’ils soient salariés à temps plein ou temps partiel, en contrat à durée déterminée ou indéterminée, ou encore salariés sous contrat d’apprentissage.

Valoxy, cabinet d’expertise comptable dans les Hauts-de-France reprend et explique ici les différentes parties d’un bulletin de paie, et les éléments qui le composent obligatoirement.

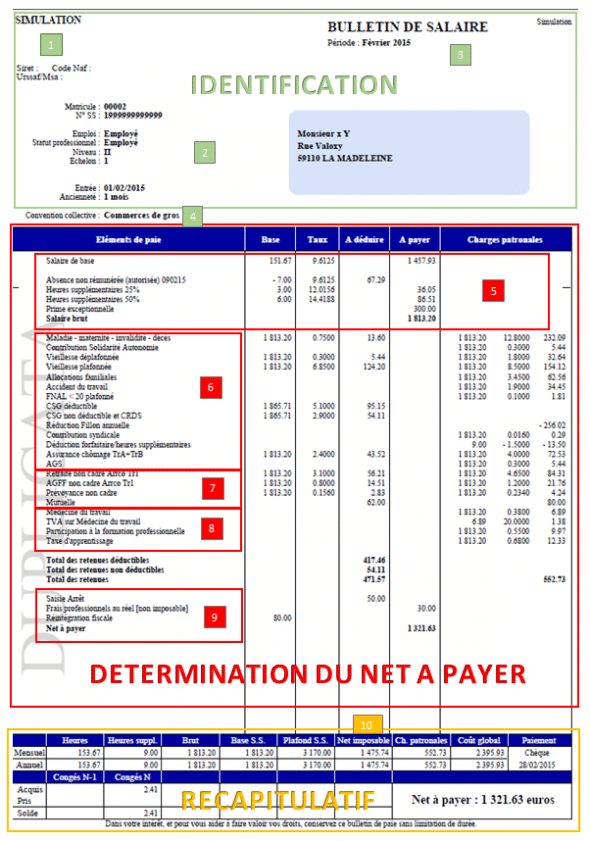

Identification

1 – Identification de l’employeur :

Nom, adresse et désignation de l’établissement dont dépend le salarié.

Référence de l’organisme auquel l’employeur verse les cotisations de sécurité sociale, le numéro SIRET de l’entreprise ainsi que le code NAF.

2 – Identification du salarié :

Coordonnées (Nom, Prénom, Adresse, Numéro de Sécurité Sociale), l’emploi du salarié ainsi que sa position dans la classification conventionnelle.

L’objectif est de lui permettre de se situer dans la hiérarchie définie par la classification et facilite le contrôle des salaires minimums.

3 – Période :

La période de travail à laquelle se rapporte le salaire indiqué sur la fiche de paie.

4 – Convention Collective :

La convention collective applicable dans l’entreprise

Détermination du Net à payer

5 – Eléments qui composent le salaire brut soumis à cotisation :

Mention obligatoire du nombre d’heures de travail auquel se rapporte le salaire en distinguant les heures qui sont payées au taux normal et celles qui comportent une majoration (par exemple les heures supplémentaires ou les heures de nuit)

Le salaire de base est déterminé soit en fonction:

- De la convention collective

- De la loi si l’entreprise n’est pas soumise à une convention collective (application du droit du travail)

- Du contrat de travail

Les accessoires du salaire soumis à cotisations sont par exemple :

- Prime et gratification

- L’indemnité de congés payés

- Absences diverses – Maladie / Accident du travail – congés sans solde

- Complément de salaire (maladie – Accident de travail)

- Indemnité fin CDD

- Avantages en nature

Le précompte des cotisations de Sécurité sociale correspond à la part salariale des cotisations que l’employeur retient sur le bulletin de paie et reverse ensuite aux organismes, en même temps que les cotisations patronales à sa charge

Il y a 4 types de cotisations sociales :

- les cotisations de Sécurité Sociale,

- les cotisations versées à l’Assedic (chômage),

- celles de retraite complémentaire (ARRCO et AGIRC),

- les cotisations de prévoyance complémentaire et de complémentaire santé.

6 – Cotisations de Sécurité sociale (URSSAF) et Assurance chômage (ASSEDIC)

6-1 Ces cotisations se destinent au financement :

- De l’assurance sociale

Maladie, maternité, invalidité, décès sert à financer les prestations versées par le régime général de Sécurité sociale en cas d’incapacité de travail ou de décès.

Assurance vieillesse sert à financer le régime de retraite de base.

Contribution Solidarité Autonomie permet de financer les ressources de la Caisse nationale de solidarité pour l’autonomie.

- Des Allocations Familiales

La cotisation sert à financer le régime des prestations familiales.

A partir du 1er janvier 2015, le taux de cotisation est de 3,45% pour les salaires inférieur à 1,6 fois le SMIC, une cotisation supplémentaire de 1,80% s’ajoute pour les salaires au-delà.

- De l’accident du travail

La cotisation accident de travail sert à financer les risques professionnels, le taux est variable selon les établissements.

- CSG déductible et CSG/CRDS non déductible

La Contribution Sociale Généralisée (CSG) et la Contribution au Remboursement de la Dette Sociale (CRDS) sont des prélèvements de nature fiscale, destinés au financement de la Sécurité Sociale.

La CRDS n’est pas déductible du revenu net imposable et la CSG ne l’est que partiellement. En effet, la CSG sur les revenus d’activité n’est déductible qu’à hauteur de 5,10 %, des revenus au titre desquels elle est acquittée. Il reste donc une fraction non déductible de 2,40 %.

6-2 Assurance chômage

La cotisation d’assurance chômage sert à financer les prestations de chômage versées par le Pôle Emploi.

Les AGS sont des cotisations qui permettent de garantir les salaires en cas de liquidation judiciaire ou de redressement.

7 – Cotisations de retraite complémentaire, prévoyance et complémentaire santé :

7-1 Retraite complémentaire

Tout salarié relevant du régime général de Sécurité sociale doit obligatoirement être affilié à un régime de retraite complémentaire.

Ce régime complète les prestations du régime général.

On distingue 2 catégories :

- Non cadres : regroupés au sein de l’ARRCO

- Cadres : regroupés au sein de l’ARRCO pour la partie limitée à la part de la rémunération qui ne dépasse pas le plafond de Sécurité sociale et à l’AGIRC (Apec TB, CET, GMP Retraite et AGFF TB) pour la partie supérieure au plafond de Sécurité sociale (pour mémoire, le plafond de la Sécurité Sociale est de 3 170€/mois en 2015)

7-2 Cotisations de prévoyance et complémentaire santé

Les employeurs sont dans l’obligation d’affilier leurs salariés cadres à un contrat de prévoyance dont la cotisation soit au minimum de 1,5% de la tranche de rémunération inférieure au plafond de Sécurité sociale, cette cotisation étant à la charge de l’employeur. Elle permet de couvrir d’avantage le salarié en cas de décès.

En dehors de la prévoyance obligatoire des cadres, l’employeur doit également mettre en place un contrat de prévoyance et de complémentaire santé, une disposition qui est devenue obligatoire dans toutes les entreprises depuis le 1er Janvier 2016.

8 – Autres taxes :

Il existe différentes taxes qui sont exclusivement à la charge de l’employeur telles que la taxe apprentissage, la taxe de formation continue ou bien la Médecine du travail.

Concernant le taux de formation, celui-ci varie en fonction de l’effectif.

9 – Le net à payer :

Le net à payer est la somme que l’employeur doit verser au salarié.

NET A PAYER =

Salaire Brut – Cotisations salariales déductibles et non déductibles – Retenues éventuelles (Acompte, Saisie sur salaire…) + Sommes non soumises à cotisations (Indemnité de licenciement, Remboursement de frais…)

Sur le bulletin de paie apparaît un récapitulatif

Cette dernière partie est un récapitulatif du bulletin de paie, l’employeur et le salarié peuvent y voir le nombre d’heures payées dans le mois ou sur l’année, le coût global pour l’employeur, le mode et la date de paiement ainsi que le compteur de congés payés.

10 – Net imposable

Le net imposable, ou net fiscal, est le salaire imposable du salarié.

NET IMPOSABLE =

Salaire Brut – Cotisations salariales déductibles + Part patronale de complémentaire santé (depuis le 1er Janvier 2013)

Pour en savoir plus sur le bulletin de paie et ses mentions, retrouvez nos articles sur le blog de Valoxy :

Une explication claire et détaillée, très bien faite !

Bonjour,

Merci pour votre commentaire encourageant.

Cordialement

L’équipe Valoxy, expert-comptable