Les entreprises, tout comme les organismes « à but non lucratif »(Association Loi 1901, Coopératives, etc.) ont pour vocation, et même pour impératif, d’avoir une certaine rentabilité.

En effet, les bénéfices dégagés leur permettent à la fois de financer leur activité courante (le besoin en fonds de roulement ou BFR), d’investir pour assurer leur développement, mais aussi de rémunérer leurs actionnaires au travers de distributions de dividendes, leurs salariés par l’intéressement ou la participation, et de contribuer à la richesse de leur pays[1]…

L’entreprise doit donc être performante pour dégager un taux de rentabilité suffisamment élevé, créant ainsi un cercle vertueux lui permettant de surmonter les difficultés éventuelles et facilitant sa survie et son développement.

Quels sont donc les principaux outils à la disposition du dirigeant pour mesurer cette rentabilité ? Valoxy, cabinet d’expertise comptable dans les Hauts de France, explique dans cet article les Soldes Intermédiaires de Gestion (SIG) et les ratios, qui permettent de visualiser rapidement les éléments d’un bilan et d’un compte de résultat.

Les soldes intermédiaires de gestion (SIG)

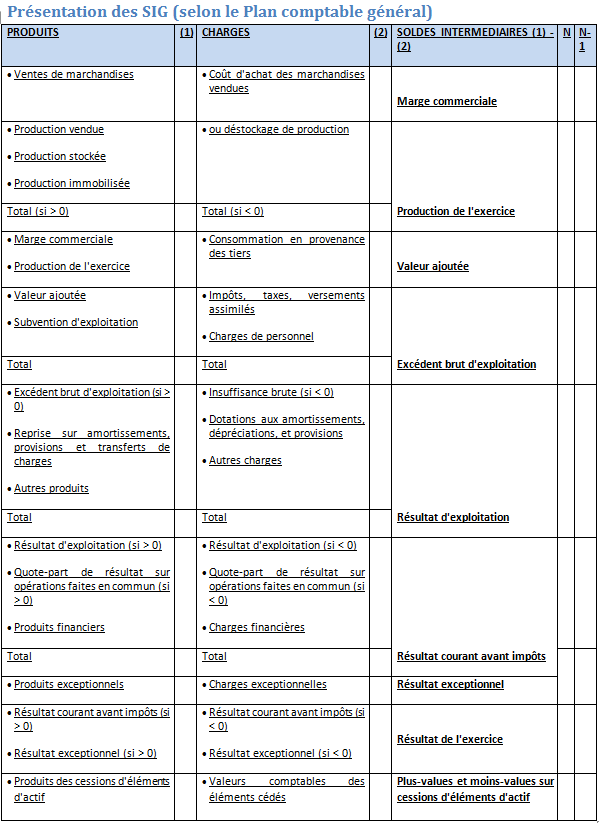

Cet outil, mis en avant par l’ensemble des experts-comptables, reprend les différents éléments du compte de résultat. Il les présente de manière à faire apparaître 6 niveaux distincts de résultat :

- la valeur ajoutée,

- l’excédent brut d’exploitation (EBE),

- les résultats

- d’exploitation,

- le résultat courant avant impôt,

- le résultat exceptionnel

- et, enfin, le résultat net de l’exercice).

Le principal avantage des SIG réside dans leur normalisation (leur mode de calcul et leur présentation sont fixés par le Plan comptable général), permettant la comparaison des résultats dans le temps et surtout par rapport à ceux des autres entreprises d’un même secteur d’activité, d’une même taille ou d’une même localisation géographique. Différents ratios sectoriels basés sur les SIG sont ainsi rendus publics fréquemment.

Le principal avantage des SIG réside dans leur normalisation (leur mode de calcul et leur présentation sont fixés par le Plan comptable général), permettant la comparaison des résultats dans le temps et surtout par rapport à ceux des autres entreprises d’un même secteur d’activité, d’une même taille ou d’une même localisation géographique. Différents ratios sectoriels basés sur les SIG sont ainsi rendus publics fréquemment.

Revers de la médaille, le principal inconvénient des SIG est de présenter les résultats de manière excessivement comptable (pas de retraitements spécifiques, suivi du plan comptable) et donc de ne pas s’adapter aux particularités de chaque entreprise.

Présentation des SIG (selon le Plan comptable général)

Afin de remédier à cette trop grande rigidité, de multiples retraitements sont possibles pour affiner l’analyse des résultats obtenus par les SIG.

Parmi ceux-ci, les plus courants concernent

- les charges de personnel extérieur que l’on assimilera à la masse salariale,

- les crédits-baux, à rapprocher des emprunts,

- la sous-traitance ou les escomptes, à déduire de la marge, etc.

Pour rendre vos soldes intermédiaires de gestion plus lisibles et utiles, n’hésitez pas à les retraiter, afin que les ratios et indicateurs ainsi obtenus facilitent l’analyse dans le temps des performances, hors impact des changements de mode de gestion et d’organisation.

Le seuil de rentabilité ou « point mort »

Cet outil, relativement simple mais puissant, permet au chef d’entreprise de connaître rapidement le niveau de chiffre d’affaires à partir duquel son résultat devient bénéficiaire.

Tout dirigeant devrait donc connaître son seuil de rentabilité.

Formule de calcul :

Seuil de rentabilité = Charges fixes / Taux de marge sur charges variablesLes charges fixes sont par définition celles qui ne varient pas directement en fonction du chiffre d’affaires réalisé. Exemples : les loyers, les assurances, les honoraires comptables, les salaires administratifs,…

Lors du calcul du seuil de rentabilité, une attention particulière doit être portée sur la classification de chaque charge. Il est en effet tentant mais trompeur de considérer trop facilement certaines charges plus ou moins fixes comme variables. Mieux vaut se réserver des bonnes surprises…

La capacité d’autofinancement (CAF)

La capacité d’autofinancement (CAF) correspond à la variation théorique de la trésorerie dégagée par l’activité courante de l’entreprise.

La CAF reprend donc le résultat augmenté des dotations aux provisions et amortissements qui ne correspondent pas à des mouvements directs de trésorerie (on parle de « charges calculées »).

Mais alors, pourquoi la CAF ne correspond-elle pas à la variation réelle de ma trésorerie ?

Pour obtenir la variation réelle de la trésorerie à partir de la CAF, il faut lui ajouter ou retrancher :

- les mouvements financiers non retranscrits au compte de résultat. (souscriptions ou remboursements d’emprunts, apports de capital ou paiement de dividendes, et surtout les investissements),

- la variation sur la période du besoin de fonds de roulement (BFR).

Le BFR correspond à la trésorerie immobilisée pour le bon fonctionnement de l’exploitation. Plus votre stock est important ou plus vous accordez à vos clients de longs délais de paiement, plus votre BFR est grand. Inversement, plus vos fournisseurs vous accordent de longs délais de paiement, plus votre BFR est faible.

La CAF représente le montant dont une entreprise dispose pour investir sur fonds propres, ou pour rembourser de nouveaux emprunts, cette seconde possibilité étant à privilégier, en particulier en période de faibles taux d’intérêts.

L’effet de levier

L’effet de levier est un élément déterminant, notamment dans le cadre de la valorisation d’une entreprise.

Il représente la capacité d’une activité à générer du résultat de manière exponentielle, une fois assuré le paiement des charges fixes rattachées. (soit, si vous avez lu attentivement le chapitre traitant du seuil de rentabilité, lorsqu’elle atteint son « point mort »).

Cet effet de levier est d’autant plus important que ses charges variables sont faibles. (Ses charges variables sont pour l’essentiel relatives à ses charges de production).

C’est pourquoi, l’effet de levier d’une entreprise de service sera, en règle générale, plus important que celui d’une entreprise industrielle.

Par exemple, prenons le cas d’une société commercialisant des abonnements Internet. Tout euro de chiffre d’affaires au-delà de son seuil de rentabilité correspondra quasiment à un euro supplémentaire de bénéfice avant impôt.

En règle générale, un investisseur cherchant à maximiser ses gains privilégiera des activités présentant des effets de levier importants.

Les ratios de profitabilité

On privilégie régulièrement trois ratios pour mettre en évidence la profitabilité d’une entreprise :

- le ratio d’excédent brut d’exploitation (EBE, proche de l’EBITDA anglais : Earnings Before Interest, Taxes, Depreciation, and Amortization) :

Ratio EBE = EBE X 100 / Chiffre d’affaires hors taxes (CAHT)

Ce ratio montre le profit réalisé par l’entreprise après paiement des salaires et des charges externes, avant déduction de ses amortissements et de ses résultats financiers (qui sont tous deux déterminés en large partie par ses choix de gestion).

Ce ratio montre le profit réalisé par l’entreprise après paiement des salaires et des charges externes, avant déduction de ses amortissements et de ses résultats financiers (qui sont tous deux déterminés en large partie par ses choix de gestion).

Il est donc un bon indicateur de la performance brute de l’entreprise.

- le ratio de résultat d’exploitation (REX, proche de l’EBIT anglais : Earning Before Interests and Taxes) :

Ratio REX = Résultat d’exploitation (REX) X 100 / CAHT

Par rapport au précédent, le ratio calculé sur le résultat d’exploitation prend en compte les provisions et les amortissements, donc la politique d’investissement et de dépréciation des actifs.

Par rapport au précédent, le ratio calculé sur le résultat d’exploitation prend en compte les provisions et les amortissements, donc la politique d’investissement et de dépréciation des actifs.

- le ratio de résultat net :

Ratio résultat net = Résultat net X 100 / CAHT

Ce ratio, qui intègre l’impact du résultat financier de l’entreprise et celui de la fiscalité sur les bénéfices est particulièrement intéressant pour les investisseurs.

Ce ratio, qui intègre l’impact du résultat financier de l’entreprise et celui de la fiscalité sur les bénéfices est particulièrement intéressant pour les investisseurs.

Il est même plus révélateur que les ratios calculés sur l’EBE et le REX. Ces derniers s’utilisent pour certaines activités dont la performance fait largement appel au placement de trésorerie. (grande distribution par exemple).

Les investisseurs utilisent beaucoup les ratios de profitabilité. Ils recherchent en priorité les cibles présentant des ratios supérieurs à 10%.

Les ratios de rentabilité

Alors que la profitabilité se place du point de vue de l’entreprise (et s’exprime le plus souvent en fonction de son chiffre d’affaires), la rentabilité épouse, quant à elle, le point de vue de l’investisseur (elle s’exprime principalement en fonction du montant de son investissement).

Le ratio de rentabilité le plus couramment utilisé est sans aucun doute la rentabilité des capitaux investis qui correspond à :

Ratio de rentabilité des capitaux investis = Bénéfice net X 100 / Capitaux propres et comptes courants d’associés

Les investisseurs exigeront le plus souvent une rentabilité égale à celle qu’ils obtiendraient sur le marché financier (en investissant par exemple dans des obligations d’État peu risquées), augmentée d’une prime correspondant au risque couru, ce dernier étant fonction de la santé financière, de la taille ou des perspectives de croissance de l’entreprise ciblée.

Le Price Earning Ratio (PER) ou multiple de capitalisation, est un autre ratio de rentabilité. Il est connu et particulièrement utilisé sur les marchés boursiers :

PER = Capitaux investis / Bénéfice net

Conclusion

Nous n’avons présenté dans cet article que les indicateurs principaux. Il en existe beaucoup d’autres. La plupart se basent sur les mêmes principes. On les utilise de manière à mettre en exergue tel ou tel facteur particulier de la performance économique ou financière d’une entreprise. (rotation des stocks, encaissement des créances,…).

Ils possèdent chacun leurs avantages et leurs limites.

Investisseurs et dirigeants disposent donc d’une large gamme d’outils leur permettant de mesurer la profitabilité de leur entreprise. A eux de sélectionner les plus pertinents et de les analyser de manière régulière. On mesurera ainsi l’efficacité de leur gestion et de leur stratégie.

L’entrepreneur de demain est celui qui anticipe, alors à vos tableaux de bord !

Pour plus d’informations sur les outils de calcul de rentabilité, retrouvez nos autres articles sur le blog de Valoxy :

- Le seuil de rentabilité (ou point mort), un indicateur indispensable

- Qu’est-ce que les soldes intermédiaires de gestion ?

- Comment lire un bilan comptable en un clin d’œil et 10 informations simples ?

[1] Comme l’exprime si clairement Adam Smith dans Recherches sur la nature et les causes de la richesse des nations (1776) : « Par conséquent, puisque chaque individu tâche, le plus qu’il peut, d’employer son capital à faire valoir l’industrie nationale, et de diriger cette industrie de manière à lui faire produire la plus grande valeur possible, chaque individu travaille nécessairement à rendre aussi grand que possible le revenu annuel de son pays.»