La donation-partage transgénérationnelle permet à la fois de transmettre son patrimoine et d’anticiper sa succession sur 2 générations. Elle partage par avance le patrimoine du donateur entre ses héritiers présomptifs et leurs propres descendants.

C’est l’une des quatre formes de donation-partage possibles, introduite par la loi du 23 juin 2006, qui a notamment enrichi le Code Civil des articles 1078-4 à 1078-10.

Comment la mettre en place ? Quels sont ses avantages et ses inconvénients ? Valoxy, cabinet d’expertise dans les Hauts-de-France répond à ces questions.

—Le principe

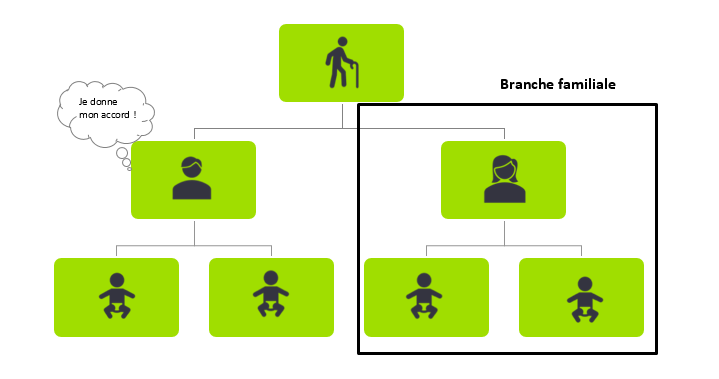

Le principe consiste, pour les grands-parents, à procéder à une donation directe à leurs petits-enfants, avec l’accord de leur propre enfant (le “descendant intermédiaire”), tout en imputant cette donation sur la réserve héréditaire de l’enfant. Ce qui permet de bénéficier de multiples avantages, sous conditions.

Ce schéma peut être notamment pertinent lorsque les enfants (descendants intermédiaires) n’ont plus de besoins financiers à satisfaire, et qu’ils souhaitent avantager leurs propres enfants, ou que la transmission au niveau intermédiaire a déjà été organisée.

La donation-partage transgénérationnelle permet alors au donateur de ne plus raisonner en termes d’enfant mais de “branche familiale”. Dans celle-ci, le descendant intermédiaire donne son accord pour que ses propres enfants soient allotis(*) à sa place.

(*) Définition de allotir (Larousse) :

[encadre]Dans une opération de partage d’un bien appartenant à une indivision (communauté conjugale, contractuelle ou successorale), « allotir » est le fait d’attribuer un lot à un co-partageant. L’opération est dite l' »allotissement ». On dit d’un co-indivisaire qui a reçu son lot, qu’il en est « alloti ».[/encadre]

—Les avantages

Les avantages à procéder à une donation-partage transgénérationnelle sont multiples :

- Cela laisse intacte la quotité disponible,

- Liberté d’attribution des biens,

- Incorporation de biens antérieurement donnés.

- Réattribution de biens antérieurement donnés (avec une fiscalité modifiée, voir exemple),

- Absence de rapport des donations antérieures,

- Gel des valeurs au jour de la donation.

Quotité disponible intacte et Liberté d’attribution des biens

Ce type de donation laisse intacte la quotité disponible, et permet une liberté d’attribution des biens. En effet, la conséquence du raisonnement par la “branche familiale” permet d’imputer les libéralités de la donation-partage sur la réserve héréditaire de l’enfant gratifié, et ce, même dans le cas où ce sont les petits-enfants qui sont gratifiés à sa place. Cela a donc pour conséquence de laisser intacte la quotité disponible.

Ainsi, le donateur peut donner à la fois à ses enfants et ses petits-enfants, le tout étant réputé être donné sur la réserve héréditaire de l’enfant.

Exemple :

Michel souhaite donner 30 000 € à chacun de ses deux petits-enfants.

S’il le fait dans le cadre d’une donation simple, ces montants s’imputeront sur la quotité disponible du donateur (donc de Michel). Au moment de la succession, ils seront réévalués et rapportés dans la masse à partager – occasionnant ainsi des questions de versement de soulte entre les héritiers.

Dans le cas d’une donation-partage transgénérationnelle, les donations s’imputeront sur la réserve héréditaire de son enfant. (et non sur la quotité disponible). Sous respect, bien sûr, des conditions de mise en place d’une donation-partage.

L’incorporation et la réattribution d’un bien antérieurement donné

La donation-partage permet d’incorporer un bien déjà donné.

Exemple : Martine a donné à sa fille Julie un bien en 2010. En 2020, Martine souhaite également donner un bien à son petit-fils Paul.

Elle peut donc procéder à une donation-partage en incorporant le bien donné antérieurement à sa fille dans la donation.

Conséquence : le bien antérieurement donné à sa fille est incorporé dans la donation-partage. Il bénéficiera du régime des donation-partage.

Cela peut présenter un avantage dans le cas où la donation antérieure a été faite hors part successorale. Grâce à l’incorporation, celle-ci sera finalement considérée comme une avance de part successorale. Elle ne sera donc plus imputée sur la quotité disponible, mais sur la réserve du descendant en question.

Dans ce contexte, l’opération est donc très intéressante dans le cas où le bien incorporé est finalement réattribué au petit-enfant.

En effet, l’incorporation d’un bien donné à une personne peut être réattribué à un autre descendant. (sous réserve de l’accord du premier gratifié). Cela présente un avantage important en termes de fiscalité. (Par exemple, réattribuer un bien précédemment donné à son enfant, à son petit enfant.)

L’importance de la date

Cependant la fiscalité de l’incorporation et de réattribution va dépendre de la date de la donation initiale du bien.

- S’il s’agit d’un bien donné il y a moins de 15 ans, il est soumis de nouveau aux droits de donation, déduction faite des précédents droits payés.

- S’il s’agit d’un bien donné il y a plus de 15 ans, il n’y a plus de droits de donation, mais simplement des droits de partage (2.5%).

Mise en évidence par l’exemple ci-dessous de l’intérêt fiscal de l’incorporation de bien antérieurement donné et de sa réattribution :

En 2010, Michel donne à sa fille Clémentine un bien d’une valeur de 400 000 €. Quelques années plus tard, Michel souhaite finalement avantager son petit-fils Arthur, avec l’accord de sa fille Clémentine. Le bien vaut désormais 500 000 €.

Plusieurs solutions existent alors :

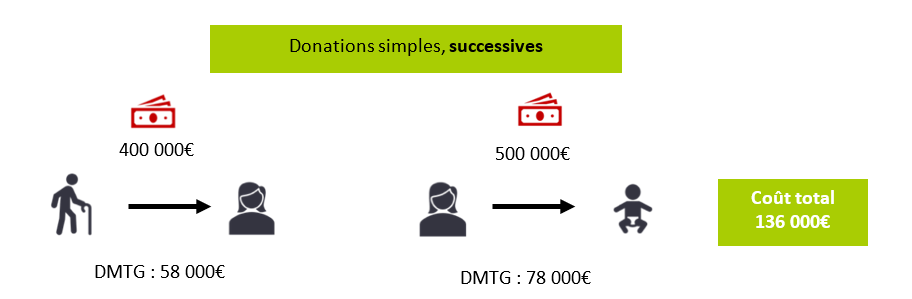

Hypothèse 1 : Donations simples successives.

Michel effectue donc une donation à sa fille, qui elle-même effectue une donation à son fils. Dans cette configuration, les droits de mutation à titre gratuit (les « droits de donation ») sont importants, car la transmission du bien est taxée deux fois. (Une fois lors de la donation de Michel à sa fille, et une seconde fois lors de la donation de Clémentine à son fils). Il en serait de même en cas de succession successive (sur 2 générations).

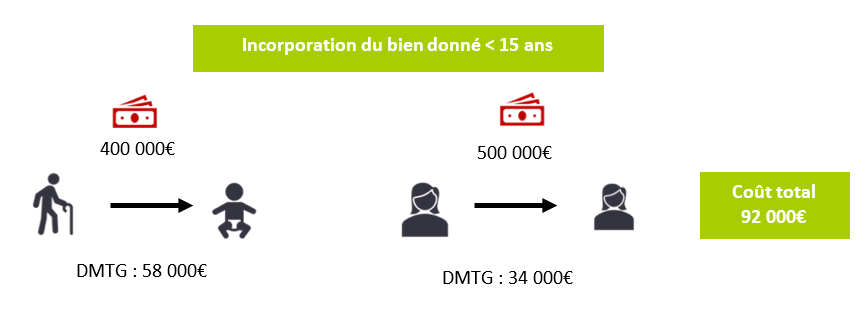

Hypothèse 2 : Donation-partage transgénérationnelle avec incorporation d’un bien donné il y a moins de 15 ans.

Cette deuxième solution permet à Michel d’allotir directement son petit-fils en incorporant le bien donné à sa fille dans la donation-partage, et en le réattribuant au petit-fils.

L’inconvénient de cette hypothèse est que le bien à fait l’objet d’une donation il y a moins de 15 ans, et qu’il est donc soumis aux droits de mutations à titre gratuit.

Cependant, les nouveaux droits à payer seront diminués de ceux déjà payés lors de la première donation. La solution reste tout de même intéressante par rapport à l’hypothèse 1. Mais l’est moins que dans l’hypothèse 3.

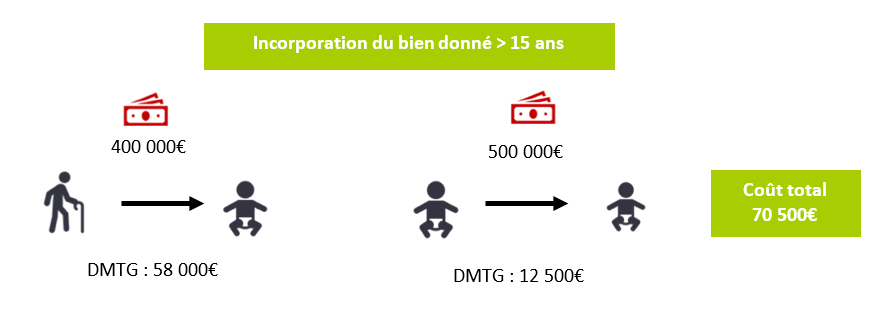

Hypothèse 3 : Donation-partage transgénérationnelle avec incorporation d’un bien donné il y a au moins 15 ans.

Dans cette hypothèse, puisque le bien a été donné il y a plus de 15 ans, il n’est donc pas soumis aux droits de mutation à titre gratuit, mais simplement aux droits de partage (2.5%) sur la valeur du bien au moment de l’incorporation.

Remarque : dans les solutions 2 et 3, Clémentine conservera ses abattements (100 000 €) car c’est Michel qui est considéré comme donateur.

—Conséquences

La donation-partage va entraîner plusieurs conséquences, pour le donateur comme pour les donataires (les bénéficiaires).

- Les biens donnés sont évalués au jour de la donation, on dit que les valeurs sont « gelées ».

- Il y a une absence de rapport, c’est-à-dire que les biens donnés dans le cadre d’une donation-partage ne sont pas rapportables. Il n’est donc pas nécessaire de les faire réévaluer pour les intégrer dans la masse à partager au moment de la succession.

Exemple :

Dans le cadre d’une donation simple il y a quelques années, une mère donne 100 000 € à chacun de ses deux fils. Le premier utilise ce montant pour acheter un appartement, qui vaut aujourd’hui 200 000 €. L’autre l’utilise pour partir en vacances et payer ses dépenses courantes (loyers, électricité, …). Au jour du décès de leur mère, le premier fils devra rapporter dans la masse à partager son bien (d’une valeur de 200 000 €), alors que le second ne devra rapporter “que” la seule somme de 100 000 €. Soit un total de 300 000 € (ou 150 000 € par fils).

Dans le cas où la mère n’avait plus de bien en sa possession lors du décès, le premier fils devra verser une indemnité de rapport de 50 000 € à son frère ! On aurait pu éviter cette situation dans le cas d’une donation-partage. En effet, l’évaluation des biens s’apprécie au jour de la donation et non au jour du décès.

Masse à partager : 300 000 €

Soit la moitié pour chaque enfant : 150 000 €

Le fils ayant investi dans un appartement devra verser une indemnité de rapport de 50 000 € à son frère (200 000 – 150 000 €).

—Conditions de mise en place d’une donation-partage

En plus de devoir respecter les règles à toute donation, il existe certaines règles spécifiques à la mise en place d’une donation-partage transgénérationnelle :

- Les libéralités doivent être attribuées à des ayants-droits,

- Il faut avoir l’accord de l’enfant qui renonce en tout ou partie à ses droits,

- Avoir l’accord du ou des petits-enfants bénéficiaires,

- Il faut qu’il y ait un partage. On parle de partage lorsqu’il y a donation entre plusieurs enfants, ou lorsqu’il y a donation au sein d’une même branche,

- Les gratifiés doivent être héritiers présomptifs légaux au jour de la donation. (Dans la majorité des cas ce sont les enfants, ou encore le conjoint en cas d’absence de descendance),

- Les biens objets de la donation peuvent porter à la fois sur des biens

- Nouvellement donnés,

- Sur des libéralités antérieures qui sont incorporées à la donation-partage.

[encadre]Pour rappel, la donation nécessite la forme authentique. Et cela s’applique également à la donation-partage, sous peine d’être frappée de nullité absolue. L’intervention du notaire est donc obligatoire.[/encadre]

—Véritable outil patrimonial

La donation-partage transgénérationnelle représente un excellent outil de transmission du patrimoine. Il s’agit cependant d’une opération complexe. Elle fait bénéficier de plusieurs avantages, tant psychologique, en permettant d’organiser sa succession de son vivant, que fiscal. Son intérêt fiscal consiste essentiellement à « sauter » une génération. Ce qui évite ainsi les frais de donation/succession pour un même bien.

Cependant sa mise en place ne s’improvise pas. Il convient de bien connaître la situation de la famille. Et cette mesure concerne principalement des personnes ayant dans leur patrimoine un ou des biens provenant d’une donation dont le donateur est encore en vie.

De plus, on peut optimiser la donation-partage transgénérationnelle en utilisant d’autres dispositifs. (le démembrement de propriété, le pacte Dutreil, la création d’une holding patrimoniale, etc.).

Cet article vous a intéressé ? Dites-le nous dans les commentaires ci-après ! Retrouvez nos autres articles sur le blog de Valoxy :