Le calcul de l’impôt sur le revenu est une composante indispensable de la fiscalité du dirigeant pour optimiser sa fiscalité. L’impôt sur le revenu (IRPP, Impôt sur le Revenu des Personnes Physiques) s’impose en effet à l’ensemble des contribuables français sur la base des revenus perçus par leur foyer fiscal, y compris le résultat de certaines entreprises fiscalement transparentes.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, démystifie le calcul de l’impôt sur le revenu.

1. Quels sont les revenus pris en compte pour le calcul de l’Impôt sur le Revenu (IR) ?

Dans le cadre du calcul de l’impôt sur le revenu, il est à noter qu’il existe plusieurs catégories de revenus qui sont à prendre en compte. En effet nous pouvons distinguer les principales catégories suivantes :

Traitements et Salaires : il s’agit des revenus directement perçus en contrepartie d’un travail fourni dans le cadre d’un contrat de travail entre un employeur et un salarié.

Traitements et Salaires : il s’agit des revenus directement perçus en contrepartie d’un travail fourni dans le cadre d’un contrat de travail entre un employeur et un salarié.- Bénéfices Non Commerciaux (BNC) : il s’agit des revenus des personnes exerçant une profession libérale comme par exemple les avocats, les kinésithérapeutes etc . . .

- Bénéfices Industriels et Commerciaux (BIC) : il s’agit des revenus qui sont directement tirés d’une activité artisanale, commerciale ou même industrielle. Ce sont par exemple les revenus d’une SARL soumise à l’impôt sur le revenu.

- Les revenus fonciers : ce sont les revenus tirés directement de la location de bien(s) immobilier(s).

- Les revenus mobiliers : il s’agit principalement des revenus tirés des placements financiers (bancaires, mais aussi des dividendes perçus sur un portefeuille de titres mobiliers).

(NB : cette liste reprend les principaux types de revenus et n’est pas exhaustive).

2. Le calcul de l’impôt sur le revenu.

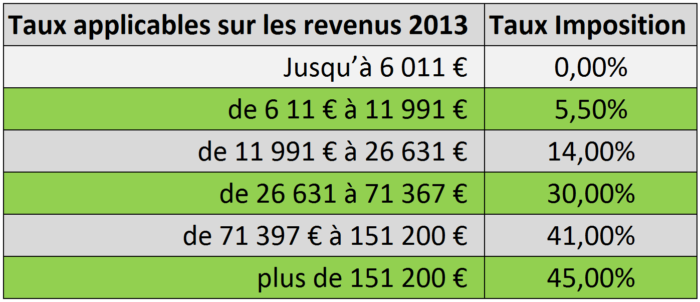

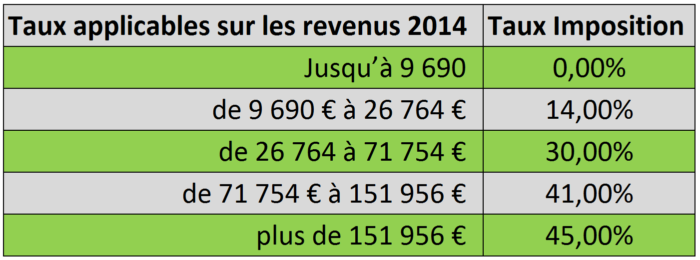

Celui-ci est calculé à partir du revenu net imposable qui est obtenu en additionnant les différents types de revenus du foyer fiscal puis en tenant compte de certains ajustements dont notamment le nombre de parts du foyer ainsi que la décote pouvant intervenir sur certains revenus comme des frais (10 % ou frais réel). On soumet alors le revenu net imposable au barème progressif suivant :

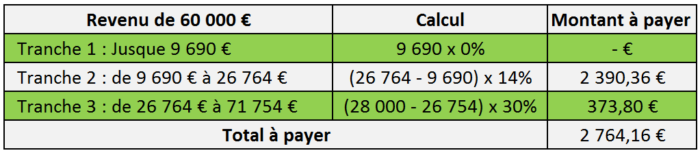

Prenons l’exemple d’un couple marié avec deux enfants ayant un revenu imposable de 84 000 €. Ce couple aura 3 parts dans son foyer (1 part pour chaque adulte et 1/2 part par enfant) soit un revenu soumis à l’impôt sur le revenu de 28 000 € (84 000/3). Le montant de son impôt brut sera donc de :

Pour cet exemple, le Taux Marginal d’Imposition (TMI) est de 30 % c’est-à-dire qu’il correspond au taux d’imposition qui est appliqué sur la dernière tranche des impôts à payer.

L’impôt sur le revenu ainsi calculé est toutefois un impôt brut qui peut donner lieu à différentes réductions.

3. Comment passer de l’impôt brut à l’impôt net à payer.

Pour passer de l’impôt sur le revenu brut au montant net à payer, il suffit de retrancher de l’impôt brut les réductions ou crédits applicables. Plusieurs éléments peuvent venir modifier le montant de l’impôt à payer :

- Le système de décote,

- Le plafonnement du quotient familial,

- Les réductions et les crédits d’impôt.

Le système de décote

La décote s’applique lorsque le montant brut de l’impôt sur le revenu est inférieur à 1 135 € (elle était de 1 016 € en 2014). Elle s’applique indépendamment de la situation et des charges de famille du contribuable et se calcule selon la formule suivante :

Impôt = Droits avant décote – (1 135/2 – Droits avant décote/2)

Le plafonnement du quotient familial

Le montant de réduction que permet le système du quotient familial est plafonné par un mécanisme spécifique qui a été durci en 2014. Ainsi pour l’impôt sur le revenu de 2015 (basé sur les revenus perçus en 2014), les réductions d’impôt dues au quotient familial seront plafonnées à :

- 1 508 euros pour chacune des demi-parts liées aux personnes à charge dans le cas général,

- 901 euros pour la demi-part supplémentaire accordée aux personnes seules ayant eu au moins un enfant à charge pendant 5 ans alors qu’elles vivaient seules.

- 3 558 euros pour la part accordée au titre du premier enfant à charge pour un contribuable vivant seul (célibataire, divorcé ou séparé) éduquant un ou plusieurs enfants,

- 3 012 euros pour la demi-part supplémentaire accordée à certains contribuables (invalide, ancien combattant, …)

- 4 696 euros pour la part supplémentaire pour le maintien du quotient familial accordé aux veufs et veuves ayant au moins une personne à charge. (le plafonnement n’intervient pas pour les décès survenus en cours de l’année d’imposition). Une personne veuve avec personne à charge conserve le quotient familial qu’elle avait avant le décès de son conjoint.

Les crédits et réductions d’impôts.

Un certain nombre de crédits et de réductions d’impôts peuvent venir réduire le montant de l’impôt sur le revenu à payer. La liste ci-dessous reprend les principales réductions et les crédits d’impôts les plus couramment utilisés :

Dons et aides aux personnes en difficultés,

Dons et aides aux personnes en difficultés,- Frais de garde des jeunes enfants,

- Souscriptions au capital des PME,

- Dépenses en faveur de la qualité environnementale de l’habitation principale,

- Enfants à charge poursuivant leurs études,

- Etc . . .

Bien entendu, tous ces éléments ne sont pas déduits directement. On applique en général un pourcentage sur le montant des dépenses engagées. Ceci afin de pouvoir calculer le montant exact de la réduction ou du crédit. Les crédits ou déductions doivent pouvoir être justifiés.

En conclusion, comme vous pouvez le constater, le calcul de l’impôt sur le revenu n’est pas des plus simples. Il faut donc être bien vigilant lors de l’établissement de votre déclaration de revenus. Et notamment en appliquant les réductions et crédits d’impôt. En effet en cas de contrôle de vos impôts sur le revenu les sanctions appliquées peuvent être lourdes financièrement.

Pour plus d’informations sur les impôts, retrouvez nos autres articles sur le blog de Valoxy :