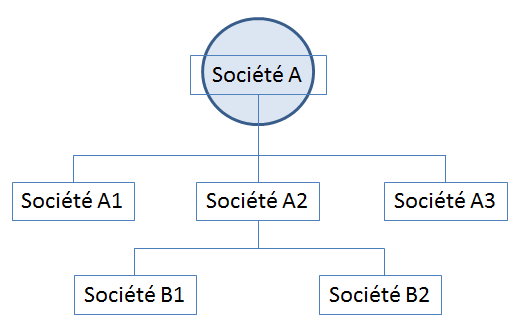

La question de la création d’une holding survient souvent dès la création d’une entreprise mais aussi lors de son développement. Si l’intérêt économique de créer une holding dans le cadre d’un rachat d’entreprise ou de la création d’une ou plusieurs filiales est réel, c’est souvent le souci d’optimisation fiscale et/ou patrimoniale qui intéresse les dirigeants. En matière d’optimisation fiscale, le créateur d’une holding peut bénéficier de deux régimes fiscaux avantageux que Valoxy vous propose de décrire dans cet article : le régime mère-fille et celui de l’intégration fiscale.

Focus vidéo Valoxy : Holding, un intérêt fiscal au regard des distributions de dividendes : le régime mère-fille

[flowplayer id= »18994″]

[encadre]Le régime des sociétés « mère et filiales » permet d’exonérer d’impôt sur les sociétés (IS) les dividendes reçus d’une filiale. Seule une quote-part de « frais et charges » calculée forfaitairement au taux de 5 % ne sera pas déduite.[/encadre]

En effet, les dividendes versés par filiale à la holding sont exonérés à 95%. Cela représente un taux d’imposition effectif de 1,67% (5% x 33,33%).

Par comparaison, les dividendes perçus par une personne physique sont imposables à l’impôt sur le revenu (IR) dans la catégorie des revenus de capitaux mobiliers. Pour calculer le revenu net à déclarer, il faut appliquer un abattement de 40 % sur le montant des dividendes bruts perçus. Les dividendes nets ainsi calculés sont ensuite totalisés avec l’ensemble des revenus de foyer fiscal. Et seront soumis au barème progressif de l’impôt sur le revenu.

Le régime des sociétés mère-filles peut se cumuler avec celui de l’intégration fiscale.

Le régime de l’intégration fiscale

Deux conditions doivent être remplies pour bénéficier de ce régime :

- la filiale et la société mère doivent être soumises à l’IS,

- la filiale doit être détenue à 95 % au moins par la holding.

La société tête de groupe doit exercer une option pour l’intégration pour une durée minimale de 5 exercices. Cette option s’accompagne de la liste des filiales intégrées et de l’accord de celles-ci, lors de la constitution du groupe. Cette option est renouvelable par tacite reconduction.

[encadre]Ce régime permet de compenser les bénéfices et les pertes fiscales enregistrées par la holding et les filiales contrôlées à plus de 95% par cette dernière. La société mère du groupe est alors la seule redevable de l’IS, sur la base d’un résultat calculé au niveau du groupe.

Lorsque le groupe formé par la société mère et sa filiale opte pour le régime de l’intégration fiscale, les déficits de la holding (provenant du remboursement des intérêts de l’emprunt souscrit pour acquérir les titres de la filiale) peuvent être compensés intégralement avec les bénéfices de celle-ci. La charge fiscale globale du groupe peut ainsi être réduite, voire annulée.[/encadre]

L’intégration fiscale est conseillée dès lors que la filiale a été rachetée par emprunt bancaire contracté par la mère.

La holding est en général structurellement déficitaire sur le plan fiscal. En effet, ses charges sont constituées essentiellement des intérêts d’emprunt. Il est possible de déduire les charges financières, dès lors que celles-ci ne dépassent pas 3 M€ par an. Il faut aussi que les centres de décision restent localisés en France.

La holding est en général structurellement déficitaire sur le plan fiscal. En effet, ses charges sont constituées essentiellement des intérêts d’emprunt. Il est possible de déduire les charges financières, dès lors que celles-ci ne dépassent pas 3 M€ par an. Il faut aussi que les centres de décision restent localisés en France.

Lors de la sortie d’une filiale du groupe, les résultats de celle-ci cessent d’être pris en compte dans le résultat d’ensemble. Les neutralisations opérées sont donc remises en cause. Si le groupe dans son ensemble cesse d’exister, il convient alors d’opérer les mêmes réintégrations qu’en cas de sortie des filiales.

L’utilité de la holding

La fiscalité appliquée aux holdings permet d’utiliser la trésorerie des entreprises « opérationnelles » ou le produit de la cession de certaines participations afin de l’investir dans d’autres entreprises ou projets en cours. Le régime mère-fille et l’intégration fiscale permettent de « remonter les liquidités ». Cette remontée de liquidités se fait sans les pertes dues aux prélèvements fiscaux et sociaux.

En effet, investir sans passer par une holding implique une fiscalisation sur les plus-values plus importante.

Pour en savoir plus sur la holding et ses avantages, retrouvez nos articles sur le blog de Valoxy :

- La mise en place d’une holding

- A quoi sert une Holding ?

- La holding lors d’une transmission d’entreprise

- Transmission de l’entreprise : pourquoi ne pas associer donation-partage démembrée et holding de reprise ?

En effet avec une telle structure, vous pouvez percevoir les dividendes des sociétés détenues et bénéficier des avantages fiscaux en résultant. Merci pour l’article !

Bonjour,

Cette structure est en effet très pratique pour bénéficier des avantages fiscaux.

Bien à vous,

Cordialement

L’équipe Valoxy, expert-comptable

Bonjour, Quelles les conséquence d’une Holding en ZFU ?

Bonjour,

Toutes sociétés implantés en zone franche urbaine peut bénéficier du dispositif, cependant il est impératif de respecter certains critères. En cas d’activité non sédentaire, la société doit respecter soit l’embauche d’un salarié sédentaire à temps plein exerçant dans les locaux soit réaliser au moins 25% de son chiffre d’affaire auprès de clients situés dans la zone. Depuis le 1er Janvier 2015, une clause d’embauche locale doit être respecté ou 50% des salariés doivent se situer dans la zone ou dans un quartier prioritaire de la ville.

Cordialement

L’équipe Valoxy, expert-comptable

Bonjour ,

En effet , je veux savoir que signifie l’impot foncier?

cordialement.

Bonjour, étant en zone franche urbaine actuellement, j’envisage de créer ma holding en intégration fiscale et de créer ma SCI pour faire me créer un patrimoine et faire du déficit.

L’idéal pour moi est donc l’intégration fiscale.

Mais question : comment l’exo ZFU se conjugue avec l’intégration fiscale ? En effet, l’IS est payé au niveau de la holding… au niveau comptable ça paraît donc compliqué.

En régime mère-fille cela parait plus simple. Mais qu’en est il en intégration ? Certains fisclaistes me disent que ce n’est pas possible, pourtant rien ne l’indique dans le BOFIP, qui est assez flou là dessus.

Merci

Jacques,

Nous vous remercions de votre intérêt pour le blog et de votre question.

Intégration fiscale et règles d’exonération ZFU ne sont pas incompatibles.

Cependant, l’application simultanée des deux implique des calculs particuliers, notamment en ce qui concerne les règles d’exonération ZFU.

Nous vous recommandons de vous rapprocher d’un spécialiste fiscaliste, et vous proposons de contacter Clément BAUDRY, chez Valawxy, [email protected].

Nous vous souhaitons d’excellentes lectures sur notre blog,

L’équipe du Blog Valoxy