Une fois le bilan clôturé, l’assemblée générale ordinaire doit se réunir pour approuver les comptes et affecter le résultat. Cette affectation sera variable en fonction des situations. La distribution et la comptabilisation des dividendes interviennent à l’issue de l’Assemblée générale annuelle. Si la société a généré un bénéfice, celui-ci peut, sous réserve de l’apurement des reports à nouveau, être distribué – entièrement ou en partie – aux associés ou aux actionnaires.

Valoxy, cabinet d’expertise comptable dans les Hauts-de-France, détaille dans cet article l’enregistrement des écritures comptables liées aux dividendes.

Comptabilisation des dividendes dans la société qui a généré le résultat.

D’une façon générale, les dividendes ne peuvent être distribués et comptabilisés qu’à compter de l’approbation des comptes par l’Assemblée Générale Annuelle. Le résultat (bénéfice) est comptabilisé dans le compte 120. Le report à nouveau (comptabilisé dans le compte 119 lorsque le résultat est négatif) doit être déduit du bénéfice.

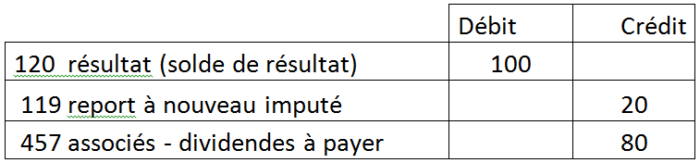

Si le bénéfice du dernier exercice est de 100, le report à nouveau de 20, et les dividendes de 80, voici comment il conviendra de passer les écritures comptables :

Le compte 457 « associés dividendes à payer » est un compte transitoire. Il ne sera utilisé qu’en attente du règlement définitif.

Lorsque les associés sont des personnes physiques, la société doit précompter la totalité des prélèvements sociaux soit 17,2 % de 80 € dans notre exemple (soit 13,76 €), mais aussi un prélèvement forfaitaire de 12,8 % qui s’imputera sur l’impôt sur le revenu. Il s’agit en fait d’un acompte d’impôt sur le revenu qui sera déduit directement sur la déclaration d’impôt. Ces montants (17,2 + 12,8 %) seront à payer le 15 du mois suivant la distribution des dividendes. Ils seront payés (donc précomptés) directement par la société.

L’écriture comptable sera donc :

|

Débit |

Crédit |

|

|

120 Solde de résultat |

100,00 |

|

|

119 Report à nouveau imputé |

20,00 |

|

|

4425 État impôts sur les associés (17,2%) |

13,76 |

|

|

4425 État impôts sur les associés (12,8%) |

10,24 |

|

|

Associés – Dividendes à payer |

56,00 |

Comptabilisation du règlement de dividende net

|

Débit |

Crédit |

|

|

457 Associés dividendes à payer |

56,00 |

|

|

512 Banque |

56,00 |

Si l’associé laisse ses dividendes dans l’entreprise la comptabilisation sera :

|

Débit |

Crédit |

|

|

457 Associés dividendes à payer |

56,00 |

|

|

4551 Compte courant de l’associé |

56,00 |

Le fait d’être en compte courant ne dispense pas de payer l’impôt sur le revenu et les prélèvements sociaux.

Si les prélèvements sociaux sont de 17,2 % sur la totalité des dividendes, les associés bénéficient d’un abattement de 40% pour le calcul de leur impôt sur le revenu. Ainsi 100 € de dividendes ne seront fiscalisés que sur une base de 60 multipliés par le taux marginal de l’impôt (41% par exemple). Le coût d’une distribution est donc pour un particulier fortement fiscalisé de 17,2 % + (60 x 41%) soit 41,8 %.

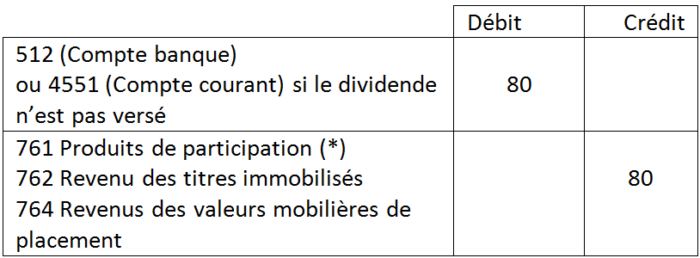

Comptabilisation des dividendes reçus d’une filiale.

Lorsqu’une société touche les dividendes d’une filiale ou d’une participation financière, ceux-ci doivent être comptabilisés en produits financiers (compte 761, 762 ou 764 selon la nature des titres détenus).

Comptabilisation du revenu financier

(*) Détention d’au moins 5% des titres. Le cas du régime fille – mère.

Dans notre exemple, les dividendes liés à des titres de participation ne sont fiscalisés à l’impôt société que sur 5% du montant perçu, soit sur 4 € sur 80. Le frottement fiscal (taux effectif final de taxations successives) étant très faible, Valoxy vous conseille, quand cela est possible, de prendre des participations d’au moins 5%.

L’IS sera donc égal à 1,25% x 80 (1,25 % représentant les 5% x 25 %) contre 25 % pour un dividende provenant d’une participation dont la société détiendrait moins de 5%.

Bonne comptabilisation ! En cas de doute n’hésitez pas à contacter Valoxy ! Ce sera un plaisir pour nos équipes de vous accompagner !

Pour en savoir plus sur les dividendes, retrouvez nos articles sur le blog de Valoxy :

Bonjour,

Dans votre exemple, dans le second tableau vous calculez un montant de prélèvement sociaux sur la base des 80 euros, jusque là pas de problème. Mais vous calculez aussi le précompte de l’impôt sur le revenu sur cette même base de 80 sans appliquer l’abattement de 40% sur celui-ci.

A mon sens il faudrait donc calculer l’abattement avant de calculer l’impôt. Cela donnerai 10.08 euros.

Ai-je loupé quelque chose? L’abattement ne s’appliquerai que sur la déclaration de l’impôt sur le revenu du bénéficiaire?

Merci d’avance.

Bonjour,

En cas de versement de dividendes, un acompte d’IR prélevé à la source (c’est à dire lors du versement) doit être versé aux impôts.

Il ne s’agit pas d’un versement libératoire, les dividendes devront donc être de nouveaux déclarés sur votre avis d’imposition dans la catégorie des Revenus de Capitaux Mobiliers.

C’est à ce moment que l’abattement de 40% sur les dividendes va s’appliquer. Ailleurs, il arrive généralement que le contribuable est trop payé d’Impôt suite à l’acompte. L’administration doit alors lui restituer l’impôt trop versé (qui vient donc en moins de l’impôt total à payer).

Le versement de l’acompte et le paiement des cotisations sociales se fait via la déclaration 2777-D.

Les personnes seules ayant un revenu fiscal de référence inférieur à 50 000 € (75 000 € pour les couples) peuvent demander à être dispensé du versement de l’acompte.

En espérant avoir répondu à votre question.

Cordialement.

Bonjour,

Nous avons reçu 50 000€ des dividendes d’une société en Belgique (on détient 50% de son capital en titre des participations),

Quelles sont les écritures comptables à passer, quel impact fiscal ?

Faut-il faire une déclaration ?

Merci d’avance,

Bonjour,

Nous vous remercions de l’intérêt que vous portez à notre blog et de votre question.

Les dividendes perçus sont assimilés à des produits financiers et à ce titre comptabilisés dans un compte de produits financiers commençant par 76.

En ce qui concerne l’imposition, et si les conditions sont remplies, vous pourrez bénéficier du régime « mère fille » qui exonère 95% du dividende perçu.

Nous vous souhaitons d’excellentes lectures sur notre blog,

L’équipe du Blog Valoxy