Le régime fiscal de la SCI suit de plein droit celui des sociétés de personnes. Le résultat se calcule au niveau de la société, mais cette dernière n’est pas redevable de l’impôt. Ce sont les associés, qui sont imposés à l’IR sur les bénéfices de la société. Ainsi, chaque associé sera imposé au prorata de sa part dans la SCI, en fonction de son régime fiscal. On parle alors de transparence fiscale. Valoxy, cabinet d’expertise comptable dans les Hauts de France, vous en dit plus.

Si l’associé est une personne physique, la SCI sera imposée à l’IR. Si l’associé est une personne morale soumise à l’IS, c’est la fiscalité des sociétés qui s’appliquera. Le résultat d’une SCI à l’IR sera donc déterminé en fonction de la qualité des associés. Les deux régimes, IS et IR, peuvent ainsi cohabiter.

Il est à noter qu’il est possible d’opter pour l’impôt sur les sociétés, et, dans ce cas, c’est directement la SCI qui paiera l’impôt. Cette option est irrévocable …

Calcul du revenu foncier pour les SCI à l’IR.

Le revenu foncier imposable se calcule en déduisant l’ensemble des frais et travaux éligibles des loyers et produits accessoires. Si le résultat foncier est positif, il s’ajoute aux autres revenus. S’il est déficitaire, il pourra s’imputer dans la limite de 10 700€, sauf exception, sur le revenu global. En plus du taux progressif de l’impôt sur le revenu, les revenus fonciers sont soumis aux prélèvements sociaux de 17,2 %, ce qui fait d’eux les revenus les plus taxés.

Les chiffres à déclarer:

- Tous les loyers et fermages perçus, même s’il s’agit de loyers antérieurs ou d’avances,

- Les recettes accessoires, location d’emplacement publicitaire, indemnités et subventions couvrant des charges déductibles (ANAH, …),

- Le dépôt de garantie n’est pas à déclarer sauf s’il compense des loyers impayés.

Les charges déductibles :

Les frais de gestion

Les frais de gestion

- Forfait de gestion de 20€ par immeuble donné en location,

- Les frais de procédure en cas de différend avec un locataire,

- La rémunération d’un gardien,

- Les primes d’assurance liées à la protection du bien.

- Les dépenses de travaux

Seuls sont déductibles les travaux d’entretien, de réparation, de remplacement et d’amélioration. Les travaux de construction et d’agrandissement ne pourront se déduire. La frontière étant ténue, n’hésitez pas à prendre contact avec un expert pour distinguer ce qui est déductible de ce qui ne l’est pas.

- Les intérêts d’emprunt

Aucune limitation n’est prévue quant au montant et à la durée à partir du moment où l’emprunt a été contracté pour financer l’immeuble ou les travaux y afférents.

- Les autres charges déductibles

Les impôts qui incombent au propriétaire (taxe foncière, la CRL – Contribution sur les Revenus Locatifs, les indemnités CRL…).

L’imputation des déficits fonciers

Le déficit foncier global (pour l’ensemble de vos immeubles) qui résulte des dépenses déductibles autres que les intérêts d’emprunt est imputable sur le revenu global dans la limite de 10.700€ par an. Ce montant peut-être parfois majoré dans des cas spécifiques. En cas de déficit supérieur à 10.700€, celui-ci est reportable sur les revenus fonciers des dix années suivantes et non plus sur le revenu global.

Le régime du micro foncier

Il est parfois intéressant de recourir au régime micro foncier (souvent quand vous avez peu de travaux d’entretien). Ce régime peut être mis en place si la totalité de vos loyers sur l’année ne dépasse pas 15.000€. Dans ce cas, vous bénéficierez d’un abattement de 30% sur l’ensemble de vos recettes. Votre imposition est alors basée sur 70% des loyers. Lorsque vos dépenses sont supérieures à 30% du montant des recettes, vous aurez intérêt à opter pour le régime réel.

Calcul du résultat pour les SCI à l’IS

Les principales différences avec le calcul des revenus fonciers à l’IR sont :

- L’amortissement de l’immeuble,

- L’impôt sur les sociétés,

- Distribution sous la forme de dividendes.

Le résultat imposable à l’impôt société intégrera l’ensemble des loyers sous déduction des charges relatives à la location (entretien, intérêts d’emprunt, honoraires, impôts et amortissement). L’immeuble, hors terrain (souvent 10% de la valeur) s’amortira sur une durée d’environ 30 ans. Les frais d’acquisition le seront, quant à eux, sur 5 ans.

Le résultat après amortissement sera soumis à l’IS au taux de 15% pour le résultat inférieur à 42.500€, et 25% au-delà. Le résultat après impôt pourra être distribué si les associés le souhaitent. La fiscalité sur les dividendes s’appliquera alors.

Exemple de calcul selon le régime fiscal de la SCI : à l’IS, ou à l’IR

Acquisition d’un immeuble le 1er novembre 2013. Le prix d’achat est de 100 K€, les frais d’acquisition sont de 7 K€. Les loyers sont de 8 K€ par an, pas de travaux particuliers.

Calcul du résultat IR IS

- Montant des loyers 8 000 8 000

- Intérêts d’emprunts – 1 500 – 1 500

- Impôts – 500 – 500

- Honoraires administratifs – 20

- Entretien (taux amélioration) – 1 000 – 1 000

- Amortissements 7 000/ 5 ans frais d’acquisition – 1 400

- Amortissements 90 000 (10 000 terrain) / 30 ans – 3 000

- Résultat fiscal 4 980 600

- Prélèvements sociaux (17,2%) 857

- IR (taux progressif ex. tranche 30%) 1 490

- IS à 15 % 90

- Total impôts 2 351 90

La fiscalité de l’IR (hors micro foncier et sur la base d’un taux de 30%) serait de 2 351 € contre 90 € pour l’IS. Souvent, les loyers permettent seulement de rembourser l’emprunt, il faudra donc trouver les ressources pour payer l’impôt sur le revenu.

L’IS est donc parfois retenu car l’acquéreur n’a pas les moyens de payer chaque année l’impôt sur les revenus fonciers. De plus, les associés d’une SCI à l’IS ne seront imposés sur leur revenu qu’à partir du moment où l’assemblée générale décide de verser les dividendes.

Le régime fiscal de la SCI en cas de cession

Si la fiscalité de la SCI à l’IS est plus douce pendant la durée de la location, cet avantage disparaît lors d’une cession surtout si celle-ci intervient après une longue durée de détention. Le choix entre SCI à l’IR ou SCI à l’IS se pose donc en ces termes : préfère-t-on être fiscalisé chaque année et bénéficier d’exonération à la sortie (SCI à l’IR) ou à l’inverse préfère-t-on être moins fiscalisé à l’entrée quitte à payer plus lors de la vente (SCI à l’IS) ?

Calcul de la plus-value pour les SCI à l’IR

a) Les abattements

Les SCI à l’IR bénéficient d’un abattement pour durée de détention de l’immeuble. Il y a exonération totale au bout de 30 années de détention. Attention cependant aux mauvaises surprises car le dispositif a fortement évolué ces dernières années. Cette durée est passée de 15 ans à 22 ans puis à 30 ans. Pour revenir actuellement à une exonération de la plus value au bout de 22 ans et une exonération des prélèvements à l’issue de 30 ans.

Lorsque le vendeur détient l’immeuble depuis plus de 5 ans (l’abattement se calcule de date à date), un abattement réduit le montant de la plus value.

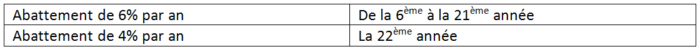

Abattement de la plus value (à 19%)

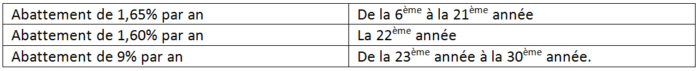

Abattement des prélèvements sociaux

Il est à noter que le taux d’abattement sur les prélèvements sociaux est important sur les 8 dernières années (de la 23ème à la 30ème année).

(Au titre de 2015, sachez qu’il existe un abattement exceptionnel supplémentaire de 30% pour les cessions de terrain à bâtir.)

b) Le calcul de la plus value

Le calcul se fait en prenant la différence entre le prix de vente et le prix d’acquisition. Attention cependant, pour tenir compte des frais engagés, on peut réévaluer le prix d’acquisition.

Réévaluation forfaitaire des frais d’acquisition de 7,5%, il est possible de substituer à ce forfait les frais réels (honoraires de notaire, d’agence, droits d’enregistrement ou TVA).

Réévaluation pour les immeubles acquis depuis plus de 5 ans d’un forfait travaux et entretien de 15%. On peut substituer à ce forfait les frais réels. Et ce, à la condition qu’une entreprise ait réalisé les travaux, et qu’ils n’aient pas fait l’objet d’une déduction des revenus fonciers. Attention, ces travaux ne doivent pas correspondre à des travaux d’entretien (papier peint, moquette, peinture…). Il faut pouvoir justifier de l’effectivité des travaux.

Réévaluation pour les immeubles acquis depuis plus de 5 ans d’un forfait travaux et entretien de 15%. On peut substituer à ce forfait les frais réels. Et ce, à la condition qu’une entreprise ait réalisé les travaux, et qu’ils n’aient pas fait l’objet d’une déduction des revenus fonciers. Attention, ces travaux ne doivent pas correspondre à des travaux d’entretien (papier peint, moquette, peinture…). Il faut pouvoir justifier de l’effectivité des travaux.

L’impôt s’élève donc à 19% du montant de la plus value calculée plus les prélèvements sociaux après abattement.

c) Existence d’une taxe complémentaire sur les plus values immobilières importantes

Lorsque la plus value nette autre que pour les terrains à bâtir est supérieure à 50 000€, une taxe supplémentaire comprise entre 2 et 6% vient s’ajouter au 19%.

d) Exemple du calcul de la plus value à l’IR

Un particulier acquiert un immeuble le 1er novembre 2013, le prix d’achat est de 100 K€, les frais d’acquisition sont de 7,50 K€, les travaux ont été de 15 K€. Vente le 10 avril 2025, le prix de vente est de 150 K€. Calcul de la plus value, et de l’impôt correspondant :

- Prix de vente ……………………………………………………………. 150 K€

- Prix d’acquisition………………………………………………..100,00 K€

- Frais d’acquisition……………………………………………. 7,50 K€

- Majoration Travaux……………………………………………… 15,00 K€

- Prix d’acquisition calculé…………………………………….. 122,50 K€

- Plus Value corrigée……………………………………………….. 27,50 K€

- Abattement pour durée de détention :

- impôt à 19% (11 ans) : 27,5 X 36%……………… 9,90 K€

- Plus Value imposable…………………………………………….. 17,60 K€

- Impôt à 19%…………………………………………………. 3,34 K€

- Abattement pour durée de détention :

- prélèvements sociaux (11 ans) : 27,5 X 9,9%……. 2,72 K€

- Plus Value soumise …………………………………………….. 24,78 K€

- Prélèvements sociaux (17,2%)………………………… 4,26 K€

- Imposition totale………………………………………………… 7,60 K€

Imposition des SCI à l’IS

Le taux de 15% s’applique dorénavant sur les 42 500€ premiers euros, et au-delà c’est le taux de 25% qui s’applique.

Le calcul est relativement simple. La plus value soumise à l’impôt société équivaut à la différence entre le prix de cession (150 K€ dans notre exemple) et la valeur nette comptable (valeur d’acquisition moins les amortissements). Si les amortissements étaient de 37 K€ au moment de la vente, le calcul serait :

- Prix de vente………………………………………………..150 K€

- Prix d’acquisition (100 + 7 de frais)……..107 K€

- Amortissements……………………………… – 37 K€

- Valeur Nette Comptable……………………..70 K€

- Plus Value…………………………………………80 K€

- Impôts (15% jusque 42 500 €)…….. 6 375 €

- Impôts (25% au delà)………………….. 9 375 €

- Total IS………………………………………. 15 750 €

Une fois l’impôt société payé, la fiscalisation sera identique à celle des dividendes. C’est à dire :

- 17,2 % de prélèvements sociaux

- plus le taux progressif de l’impôt sur le revenu après abattement de 40%.

La fiscalité lors de la sortie d’une SCI à l’IS est donc très lourde.

Le choix du régime fiscal de la SCI dépend de plusieurs facteurs

- la durée de détention prévue (plus elle est importante, plus l’IR est avantageux),

- le montant de la plus value à la sortie. (plus la plus value est importante, plus l’IR est à privilégier),

- la capacité à payer son impôt foncier pendant la durée de remboursement de l’emprunt.

Le choix n’a donc rien d’évident, d’autant plus que la fiscalité peut évoluer. Les abattements, par exemple, n’ont plus pris en compte les terrains à bâtir pendant une courte durée.

Nous vous conseillons donc de vous rapprocher d’un expert pour faire le bon choix du régime fiscal de la SCI.

A titre d’information, les locaux professionnels (plus value souvent moins élevée) sont souvent acquis via une structure à l’IS contrairement aux habitations majoritairement acquises avec des structures à l’IR ou en direct par le particulier.

Bonne réflexion !

Pour plus d’informations sur le régime fiscal de la SCI, consultez nos articles sur le blog de Valoxy :

bonjour, merci à vous d’aborder tous ces thèmes qui nous aident vraiment à y voir plus clair!

pourriez-vous aborder le démembrement de l’immobilier qui à travers d’une sci pourrait permettre de combiner les deux régimes IS et IR.comment se calcule la valeur de chaque droit, quels sont les effets au décès de l’usufruitier ou du nu propriétaire. quels sont les avantages fiscaux en cas de transmission?

Merci à vous

Bonjour

Merci pour ces explications claires et qui permettent d’appréhender la problématique du choix SCI IS et IR !

Cordialement

JLT