Investir une partie de son patrimoine dans les bois et forêts peut se révéler très intéressant. Cela permet de diversifier son portefeuille, de miser sur un placement de long terme, de bénéficier d’un rendement sécurisé de long-terme, et, surtout de profiter d’avantages fiscaux souvent méconnus.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, vous en dit plus.

Un actif de diversification

Investir dans les bois et forêts représente un investissement de long-terme. Ce placement vit selon un cycle qui le préserve de la volatilité des marchés financiers, car il s’appuie sur deux actifs peu risqués : le foncier et le bois. C’est aussi un actif qui contribue à préserver l’environnement.

Investir dans les bois et forêts représente un investissement de long-terme. Ce placement vit selon un cycle qui le préserve de la volatilité des marchés financiers, car il s’appuie sur deux actifs peu risqués : le foncier et le bois. C’est aussi un actif qui contribue à préserver l’environnement.

Les bois et forêts : une ressource abondante et diversifiée

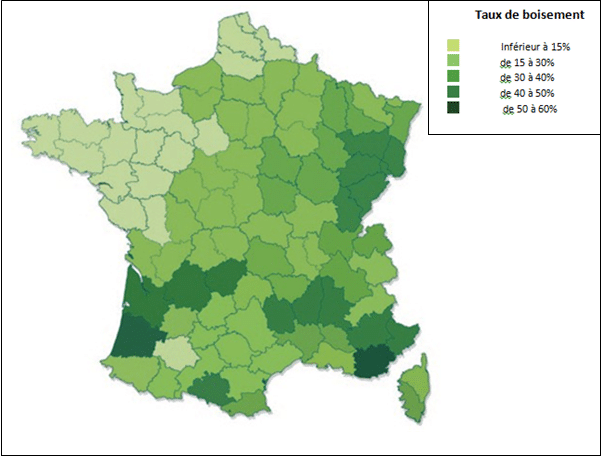

La forêt française est la troisième forêt européenne en surface, après la Suède et la Finlande. Elle couvre aujourd’hui 17 millions d’hectares, soit près de 31 % du territoire national.

Ce patrimoine est :

- Composé à 70% de feuillus (chênes, peupliers…) et à 30% de résineux (pins, sapins,…)

- Constitué aux ¾ de forêts privées, soit 10,9 millions d’hectares détenus par 3,5 millions de propriétaires.

Les différents types de bois et forêts et leur performance

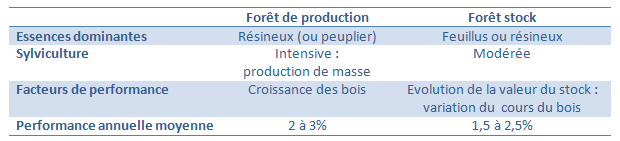

En France, on distingue deux grands types de forêts :

- La forêt de production privilégie la production de bois. Ce sont ici la croissance des bois, la qualité des sols et les gains de productivité qui déterminent la performance. Exemple : la forêt des Landes.

- La forêt stock se caractérise par un volume important de bois de fortes valeurs (essences recherchées) à l’hectare. Sa performance est principalement influencée par le marché des bois. Exemple : une forêt de chênes matures.

La performance financière d’un actif forestier dépend tout à la fois :

La performance financière d’un actif forestier dépend tout à la fois :

- de l’évolution du prix du foncier et des valeurs qui lui sont attachées ;

- de la croissance et de l’amélioration du stock de bois dans le temps ;

- des revenus des ventes de bois ;

- des revenus complémentaires actuels (locations des droits de chasse et pêche).

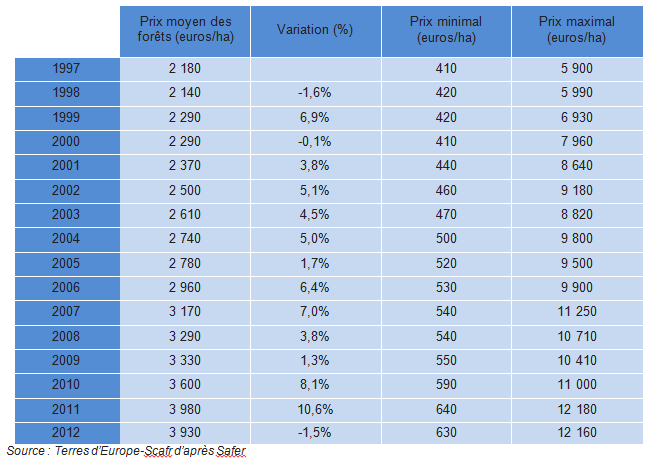

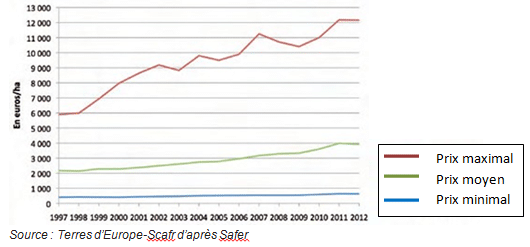

Indice d’évolution en valeur courante du prix moyen annuel des forêts non bâties

Evolution en valeur courante du prix moyen, du prix minimal et du prix maximal des forêts non bâties entre 1997 et 2012

Comment investir dans les bois et forêts ?

On a le choix entre investir en direct un massif forestier ou passer par un groupement forestier via l’achat de parts d’une société civile dont la vocation est de gérer plusieurs massifs.

Comme tout placement, l’investissement dans les bois et forêts demande une connaissance et une certaine maîtrise, dont certains conseillers patrimoniaux ont fait leur spécialité.

Les spécificités fiscales liées à l’acquisition de parts d’un groupement forestier

La fiscalité peut se résumer comme suit :

- lors de l’acquisition, vous avez droit à une réduction d’impôt équivalente à (2023) 25% du montant investi dans la limite de 6 250 euros pour un célibataire ou 12 500 euros pour un couple, soit une réduction d’impôt de respectivement 1 562 € et 3 125 €. Cette réduction est conditionnée à la conservation des parts durant quinze exercices fiscaux complets ;

- durant la détention, vous avez un abattement de 75% de l’assiette taxable au titre de l’IFI ;

- lors des mutations à titre gratuit (donations et successions), vous bénéficiez aussi d’une réduction de 75% de l’assiette sur laquelle se calculent les droits. (voir notre article La propriété forestière et sa fiscalité)

Au niveau de l’imposition sur les revenus, chaque associé et détenteur de parts pourra déclarer trois types de revenus :

le premier, au titre du Bénéfice Agricole Forfaitaire, correspondant au bénéfice réel des ventes de bois effectuées par le groupement ;

le premier, au titre du Bénéfice Agricole Forfaitaire, correspondant au bénéfice réel des ventes de bois effectuées par le groupement ;- le second, au titre des Revenus Fonciers, liés pour l’essentiel aux produits de location de chasse et de pêche du groupement ;

- le troisième, au titre des Revenus de Capitaux Mobiliers, concerne les revenus et les plus-values réalisées lors de la cession des valeurs mobilières (OPCVM de trésorerie et/ou comptes à terme) détenues par le groupement.

Compte tenu de la fiscalité transparente des Groupements forestiers, les dividendes perçus ne sont donc soumis ni à l’impôt sur le revenu, ni soumis aux prélèvements sociaux de 15,5%.

Les gestionnaires de patrimoine fournissent chaque année à l’ensemble des porteurs de parts, les éléments pratiques et chiffrés nécessaires à la bonne déclaration de ces sommes.

Cet article vous a intéressé ? Partagez votre opinion sur notre blog ! Et retrouvez nos autres articles sur les avantages fiscaux particuliers de vos placements, sur le blog de Valoxy :