La cession d’une entreprise individuelle et sa transformation en société peut s’effectuer selon diverses modalités, notamment par la constitution d’une société à laquelle l’exploitant va vendre son fonds de commerce (ou artisanal).

Valoxy fait le point sur la cession d’une entreprise individuelle et sa transformation en société par le biais de la vente du fonds de commerce.

Quand procéder à l’immatriculation de la société ?

Concrètement, l’exploitant va vendre son fonds de commerce (ou artisanal) à une société qu’il va créer concomitamment et dans laquelle il sera nécessairement associé.

A noter qu’il peut s’agir indifféremment d’une société unipersonnelle (EURL, SASU) ou d’une société pluripersonnelle (SARL, SAS,…).

L’exploitant a le choix quant à l’ordre dans lequel il souhaite procéder.

Immatriculation préalable à la cession

L’exploitant peut procéder à l’immatriculation de la société avant de lui céder son fonds.

Dans ce cas, on constitue alors la société « sans activité », puis une fois la cession du fonds intervenue, il faudra procéder à une modification statutaire pour inscrire comme activité, celle du fonds de commerce tout récemment acquis.

[encadre]Attention : Cette formalité modificative des statuts auprès du Registre du commerce et des sociétés (RCS) aura un coût. Elle doit se faire avec un imprimé Cerfa M2.[/encadre]

Cession préalable à l’immatriculation

L’exploitant a également la possibilité de vendre son fonds avant même d’immatriculer et donc de constituer la société.

Dans ce cas, le futur dirigeant (l’exploitant lui-même s’il compte exercer cette fonction) agira « pour le compte de la société en formation » et signe alors l’acte de vente.

[encadre]A noter : Ici la reprise de l’acte par la société se fera automatiquement, sans frais, sous réserve que le futur dirigeant ait bien agi « pour le compte de la société en formation ». Cette mention doit apparaître clairement dans l’acte.[/encadre]

Comment procéder à la cession du fonds de commerce ?

Si la société va devoir acquérir le fonds avant de débuter son activité, cette dernière peut le faire de différentes façons.

L’achat comptant du fonds

La société peut acheter le fonds comptant en effectuant un emprunt auprès d’une banque. Cette « méthode » présente deux avantages :

[encadre]

- L’exploitant qui va céder son fonds à sa nouvelle société va toucher immédiatement le produit de la vente;

- Les intérêts d’emprunt vont pouvoir se déduire du résultat imposable de la société nouvellement créée. [/encadre]

La constatation de la créance

Si la société ne veut ou ne peut pas s’endetter, il est possible de ne pas payer immédiatement le prix de cession.

On inscrira alors la somme correspondant à la valeur du fonds cédé dans un compte courant d’associé. Il s’agira alors d’une créance que possède le vendeur sur la société.

Ici, le cédant ne touche pas directement le prix mais le compte courant présente également des avantages :

[encadre]

- Il peut être rémunéré ;

- Il est, par principe, remboursable à tout moment.[/encadre]

[encadre]A noter : Qu’il s’agisse d’un achat comptant ou non, la valeur du fonds de commerce (ou artisanal) s’inscrira à l’actif de la société dans la catégorie « immobilisation ». [/encadre]

L’imposition de la cession

Pour la société cessionnaire

L’acquéreur, donc la société, n’aura que des droits d’enregistrement a acquitter auprès de l’administration fiscale.

Ces derniers se calculent en fonction de la valeur du fonds selon le barème suivant :

[encadre]

- 0%: pour la fraction de prix inférieure à 23 000 euros ;

- 3%: pour la fraction de prix comprise entre 23 000 et 200 000 euros ;

- 5%: pour la fraction de prix supérieure à 200 000 euros. [/encadre]

A noter : La société aura la possibilité de les déduire de son résultat imposable.

Pour l’exploitant cédant

Pour l’entrepreneur, la cession du fonds s’assimile fiscalement à une cessation d’activité. Cela va donc entraîner :

[encadre]

- Imposition des bénéfices non encore taxés ;

- Imposition de la plus-value réalisée par la cession du fonds. [/encadre]

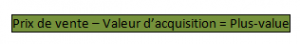

Le montant de la plus-value se calcule de la manière suivante :

[encadre]Attention : Si l’exploitant avait créé le fonds, le montant de la plus-value s’élèvera au montant de la vente. [/encadre]

Cette plus-value sera imposée différemment selon que la cession intervient plus ou moins de deux ans après l’acquisition (ou la création) :

[encadre]

- Si cession dans les 2 ans : La plus-value est imposée au barème progressif de l’impôt sur le revenu dans la catégorie des bénéfices d’exploitation.

- Si cession après 2 ans: La plus-value est imposée au taux de 31,5% (16% de taux de plus-value à long terme + 15,5% de prélèvements sociaux).[/encadre]

Les exonérations possibles

En fonction de la valeur du fonds cédé, l’entrepreneur a la possibilité de bénéficier de certaines exonérations.

La valeur prise en compte est celle qui a servi au calcul des droits d’enregistrement.

[encadre]

- Exonération totale si la valeur du fonds est inférieure à 300 000 euros hors taxes.

- Exonération partielle si la valeur du fonds est comprise entre 300 000 et 500 000 euros hors taxes. [/encadre]

Dans le cadre d’une exonération partielle, le montant de la plus-value « exonéré » s’obtient de la manière suivante :

[encadre]Exemple :

Fonds vendu 450 000 euros et acquis auparavant 350 000 euros, soit 100 000 euros de plus-value.

[(500 000 – 450 000) / 200 000] x 100 000 = 25 000

La plus-value sera exonérée à hauteur de 25 000 euros.

L’imposition du cédant ne fera alors que sur une plus-value de 75 000 euros (au lieu de 100 000 euros). [/encadre]

Pour plus d’informations sur la cession d’une entreprise individuelle et sa transformation en société, retrouvez nos articles sur le blog de Valoxy :