De nombreuses entreprises envisagent de recourir au crédit-bail pour financer l’acquisition d’un bien. La souplesse de ce moyen de financement et sa simplicité de mise en oeuvre en font un outil apprécié des dirigeants d’entreprise, mais est-ce une option judicieuse ?

Valoxy, cabinet d’expertise comptable dans les Hauts de France, fait le point sur les avantages et les inconvénients du crédit-bail.

Qu’est-ce que le crédit-bail ?

Le crédit-bail, appelé aussi « leasing », est un contrat entre une société et un crédit-bailleur (banque ou établissement spécialisé). Le contrat engage le crédit-bailleur à mettre divers biens à disposition d’une société en contrepartie d’un loyer régulier. Les biens concernés par ce type de financement peuvent être de natures très différentes, comme par exemple :

- un fonds de commerce,

- de l’outillage,

- divers biens d’équipements utiles à la société,

- un véhicule,

- du matériel informatique …

La société s’engage, par ce contrat de location à durée déterminée qui varie en général de 3 à 7 ans, à verser une redevance (le loyer) et à restituer le bien à la fin du contrat. Certains contrats peuvent prévoir une option d’achat à l’issue de la période prévue au contrat.

Les redevances du crédit-bail peuvent être fixes (linéaires) ou variables (dites dégressives). Elles peuvent être mensuelles, trimestrielles, semestrielles voire annuelles dans certains cas.

Les redevances du crédit-bail peuvent être fixes (linéaires) ou variables (dites dégressives). Elles peuvent être mensuelles, trimestrielles, semestrielles voire annuelles dans certains cas.

Contrairement à un achat, la société n’est pas propriétaire du bien. Elle peut le devenir si elle opte pour l’acquisition à l’issue du contrat. En effet, au terme du contrat, plusieurs possibilités s’offrent à la société :

- rendre le bien,

- renouveler le contrat,

- acheter le bien à la valeur d’option.

Les avantages du crédit-bail

En dehors de sa simplicité d’utilisation et de mise en oeuvre, le crédit-bail présente différents avantages pour les dirigeants d’entreprise.

Premièrement, le crédit-bail permet un financement total, ce qui permet de ne pas avancer de trésorerie.

Par ailleurs, ce mode de financement évite de recourir à l’emprunt et ainsi d’afficher un niveau d’endettement plus réduit. (ceci étant, la plupart des analystes financiers, et notamment la Banque de France, retraitent le crédit-bail dans leurs analyses).

Enfin, les redevances étant considérées comme des charges, le montant total des redevances est déductible de l’impôt sur les bénéfices. (sauf pour les véhicules de tourisme pour lesquels une part est réintégrée fiscalement pour la part non déductible des amortissements).

Les inconvénients

Bien qu’il soit intéressant pour de nombreuses entreprises, le crédit-bail porte également quelques inconvénients qu’il convient de souligner :

Bien qu’il soit intéressant pour de nombreuses entreprises, le crédit-bail porte également quelques inconvénients qu’il convient de souligner :

- Le prix finalement payé est en général plus élevé que si la société contractait un prêt bancaire, car le crédit-bailleur prévoit une marge sur la redevance de la location du bien.

- Le crédit-bailleur peut refuser de financer le bien s’il juge qu’il lui sera difficile de le revendre après la fin du contrat de location.

- Une fois le contrat signé, le crédit-preneur s’engage en général à aller jusqu’à l’issue de la période prévue au contrat. Il ne pourra donc pas s’arrêter en cours de contrat, ce qui, pour l’acquisition d’une voiture par exemple, empêche de changer librement comme s’il finançait lui-même l’acquisition.

Qu’en est-il en matière de TVA sur les redevances ?

La TVA sur les redevances de crédit-bail est de 20 %. Cette TVA est récupérable sauf s’il s’agit d’un véhicule de tourisme.

Comment comptabiliser une opération de crédit-bail ?

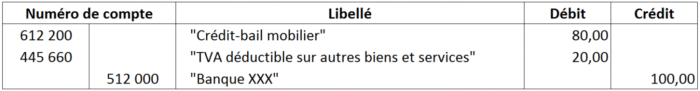

On enregistre comptablement le paiement des redevances (ou loyers) dans un journal d’achat :

- le montant Hors Taxe au débit du compte 6122 pour un crédit-bail mobilier ou du compte 6125 pour un crédit-bail immobilier,

- la TVA au débit du compte 44566,

- le montant TTC au crédit du compte 512 Banque ou dans un compte 401 Fournisseur si le crédit-bailleur est une entreprise spécialisée.

- En fin d’exercice social, les redevances à payer l’année ou les années suivantes peuvent être provisionnées dans le compte 486 charges constatées d’avance.

Cet article vous a intéressé ? Dites-le nous dans les commentaires ci-après ! Et retrouvez nos autres articles sur le blog de Valoxy :

- Faut-il recourir au crédit-bail immobilier ?

- Le leasing pour s’équiper

- Crédit bail, leasing, LOA, LDD, comment les différencier ?

- Faut-il louer ses locaux professionnels ?